Sáng ngày 04/04/2024, Ngân hàng TMCP Á Châu (HOSE: ACB) dự kiến trình ĐHĐCĐ thường niên 2024 kế hoạch kinh doanh, phương án tăng vốn điều lệ, chia cổ tức bằng cổ phiếu và tiền mặt.

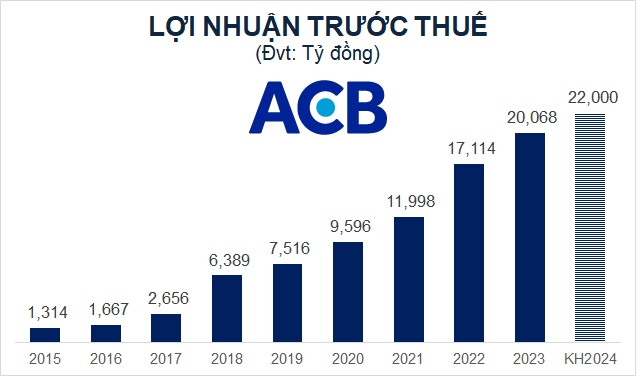

Kế hoạch lợi nhuận trước thuế 2024 đạt 22,000 tỷ đồng, tăng 10%

ACB định hướng sẽ tăng trưởng tín dụng năm 2024 với mức được Ngân hàng Nhà nước cho phép, cải thiện tỷ trọng thu nhập từ phí trên doanh thu, phát triển tệp khách hàng theo hướng cho phép khách hàng có thể thực hiện trên môi trường số và gia tăng số lượng giao dịch qua kênh số.

Kế hoạch đến cuối năm 2024, tổng tài sản sẽ đạt 805,050 tỷ đồng, tăng 12% so với đầu năm. Tiền gửi khách hàng và giấy tờ có giá đạt 593,779 tỷ đồng, tăng 11%; cho vay khách hàng đạt 555,866 tỷ đồng, tăng 14%. Kế hoạch lợi nhuận trước thuế năm 2024 được ACB đề ra là 22,000 tỷ đồng, tăng 10% so với kết quả 2023. Tỷ lệ nợ xấu kiểm soát dưới 2%.

Nguồn: VietstockFinance

|

Tăng vốn điều lệ, chia cổ tức bằng tiền và cổ phiếu tổng tỷ lệ 25%

Về phương án phân phối lợi nhuận năm 2023, ACB dự kiến chia cổ tức tổng tỷ lệ 25%, trong đó 15% bằng cổ phiếu và 10% bằng tiền mặt. Lợi nhuận có thể sử dụng để chia cổ tức năm 2023 là 19,886 tỷ đồng. Dự kiến sau khi dùng 9,710 tỷ đồng để chia cổ tức năm 2023, lợi nhuận còn lại của ACB là 10,176 tỷ đồng.

Cụ thể, về phương án tăng vốn điều lệ thông qua chia cổ tức, ACB dự kiến phát hành thêm hơn 582.6 triệu cp cho cổ đông hiện hữu, tỷ lệ 15% (cổ đông sở hữu 100 cp sẽ được nhận thêm 15 cp). Sau khi phát hành thành công, vốn điều lệ của ACB sẽ tăng từ 38,840 tỷ đồng lên 44,666 tỷ đồng.

Nguồn vốn thực hiện là lợi nhuận có thể sử dụng chia cổ tức sau khi đã trích lập đầy đủ các quỹ và lợi nhuận trước còn lại chưa chia tính đến 31/12/2023, số tiền chia cổ tức bằng cổ phiếu tương đương 5,826 tỷ đồng.

Cổ phiếu phổ thông phát hành để trả cổ tức cho cổ đông hiện hữu sẽ được phân phối theo phương thức thực hiện quyền. Thời gian thực hiện tăng vốn điều lệ dự kiến trong quý 3/2024.

Theo ACB, việc tăng vốn điều lệ là hết sức cần thiết nhằm tăng thêm nguồn vốn trung dài hạn cho các hoạt động cấp tín dụng, đầu tư trái phiếu chính phủ, thêm vốn để đầu tư cơ sở vật chất, các dự án chiến lược của ngân hàng và nâng cao năng lực tài chính.

Phương án phân phối lợi nhuận năm 2024 cũng được Ngân hàng dự kiến tương tự năm 2023.

Nguồn: VietstockFinance

|

Ông Trần Hùng Huy – Chủ tịch HĐQT chia sẻ, những năm qua, Ban điều hành cố gắng duy trì mức cổ tức 25% và sẽ cố gắng duy trì trong các năm tiếp theo. Năm 2024 tiếp tục có những diễn biến kinh tế khó lường, sức hấp thụ tín dụng và cầu kinh tế cũng còn hạn chế, kinh tế sẽ bắt đầu phục hồi trong quý 2. Do đó, mức cổ tức 25% cũng là một thách thức.

Chủ tịch HĐQT ACB – ông Trần Hùng Huy phát biểu tại Đại hội

|

Mức thù lao dành cho HĐQT và BKS năm 2023 được dự kiến trình với tỷ lệ 0.6%/lợi nhuận sau thuế, tương đương 80.99 tỷ đồng. Thù lao cho HĐQT và BKS trong năm 2024 dự kiến trình cũng là 0.6%/lợi nhuận sau thuế.

Thảo luận:

Mục tiêu tăng trưởng 10% mỗi năm

Tốc độ tăng trưởng của ACB và tình hình nợ xấu trong thời gian tới?

Ông Trần Hùng Huy: Chu kỳ kinh tế trong 3-5 năm nữa nếu vẫn ổn định, mục tiêu ACB tăng trưởng 10% mỗi năm. Tỷ lệ ROE tăng 10% hàng năm cũng là con số ACB kỳ vọng.

Nợ xấu ACB cố gắng thấp hơn trung bình ngành, duy trì dưới 1%. Tuy nhiên còn phụ thuộc kinh tế vĩ mô sắp tới thế nào.

An toàn hoạt động hệ thống của ACBS?

Ông Từ Tiến Phát: Có thể đầu quý 3/2024, ACBS sẽ đầu tư nâng cấp hệ thống giao dịch cho khách hàng. ACB kỳ vọng an toàn giao dịch của ACBS với khách hàng hơn.

Những sự cố gần đây liên quan đến bảo mật, ACB cũng có đầu tư hạ tầng dữ liệu, bảo mật với khoản đầu tư lớn. Riêng công nghệ thông tin ACB đầu tư 1,000 tỷ đồng mỗi năm và nâng cấp thường xuyên. Đảm bảo an toàn rủi ro hệ thống cho cả ACB, ACBS và các công ty con khác.

ACB chuyển đổi sang mảng KHDN có thể có lợi thế cạnh tranh gì không so với các ngân hàng khác?

Ông Trần Hùng Huy: Thị phần bán lẻ của ACB khá cao và bắt đầu chững lại, các ngân hàng khác cũng tập trung và mảng này.

Đối với khách hàng SME, cũng theo chu trì kinh tế phát triển lên, trở thành khách hàng lớn, do đó ACB khai thác được những khách hàng này. Họ có chuỗi cung ứng, khách hàng riêng của họ. KHDN lớn không chỉ cạnh tranh lãi suất, mà còn về phí và những sản phẩm khác cần hướng đến trong thời gian tới.

Luật TCTD mới có ảnh hưởng gì hoạt động ACB không?

Ông Từ Tiến Phát: Luật TCTD mới về cho vay tối đa, xử lý nợ, bancassurane… Có nhiều điểm ACB không bị ảnh hưởng là tỷ lệ tối đa trong sở hữu của tổ chức hay cá nhân.

Thứ hai là tỷ lệ cho vay tối đa trong nhóm khách hàng do ACB tập trung bán lẻ.

Thứ ba, quản lý tài sản đảm bảo.

Thứ tư, bancassurane bị ảnh hưởng nhưng giúp trong thời gian tới lành mạnh hơn và có thể tăng trưởng lại trong thời gian tới.

Trước đây, có tin ACB sẽ chuyển nhượng 1 phần vốn tại ACBS, định hướng thế nào?

Ông Trần Hùng Huy: ACB luôn tìm kiếm cơ hội hợp tác và đem lại giá trị tốt nhất cho cổ đông. Trước đây, có nhiều hợp tác nhìn thấy có thể đem lại lợi ích cho ACBS, nhưng sau đó không nhìn thấy cơ hội hợp tác nên ACB tự phát triển. Do đo, ACBS cũng tự tăng vốn.

Về phía Tập đoàn, ACB cũng sẽ cởi mở để tạo cơ hội tăng vốn nếu có cơ hội hợp tác tốt trong thời gian tới.

Kế hoạch mua ngân hàng khác hay mở chi nhánh nước ngoài?

Ông Trần Hùng Huy: ACB có quan sát 1 vài đơn vị có thể có khả năng làm M&A. Tuy nhiên, sau khi quan sát, ACB thấy vẫn duy trì phát triển nội tại để không bị chệch hướng mong muốn cổ đông.

Thị trường nội địa cũng còn nhiều tiềm năng, nên không có ý định mở thêm chi nhánh nước ngoài trong thời gian hiện tại.

ACB có triển khai ESG, có tốn kém chi phí không?

Ông Trần Hùng Huy: ACB là ngân hàng đầu tiên công bố về ESG và đây là xu hướng. Các doanh nghiệp FDI cũng quan tâm việc này. Khi chủ động đưa ra báo cáo riêng, cũng củng cố được vị thế của mình.

Khi công bố báo cáo ESG, ACB cũng nhận được đánh giá tốt từ các công ty FDI.

Dĩ nhiên, khi đầu tư cũng có những chi phí kèm theo, chi phí phải cân đối phù hợp, đảm bảo cho ACB phát triển bền vững thời gian dài.

Vụ án Vạn Thịnh Phát có ảnh hưởng gì hoạt động ACB không?

ACB không chịu tác động cũng không hưởng lợi gì.

Tự tin hoàn thành kế hoạch kinh doanh 2024

Khả năng hoàn thành kế hoạch 2024?

Ông Từ Tiến Phát: Với quý 1, khả năng hoàn thành kế hoạch cả năm 2024 là hoàn toàn tự tin đạt được theo lộ trình.

Tín dụng 14% đặt ra cho cả năm 2024 cũng có thể đạt được.

CASA có cải thiện trong quý 1/2024. Từ quý 1 đến quý 3/2023 CASA sụt giảm mạnh sau đó mới hồi phục. ACB tin rằng 2024 tiếp tục tăng trưởng về CASA.

Về dịch vụ, dù Bancassurance có khó khăn, nhưng còn các mảng khác như thẻ. Gần đây ACB cũng phát triển dịch vụ mới như kinh doanh ngoại tệ, thanh toán quốc tế cũng kỳ vọng phát triển tốt trong năm 2024.

Về ngân hàng giám sát và lưu ký, ACB đang tiến hành và đưa vào hoạt động, kỳ vọng thúc đẩy tăng trưởng về phí.

Nợ xấu là thách thức lớn của cả ngành ngân hàng nói chung và ACB nói riêng. Nợ xấu ACB cũng tăng trong năm qua và tăng lên trong quý 1. Tuy nhiên, mức tăng có giảm, do đó dự báo nợ xấu ACB sẽ kiểm soát quanh 1.2-1.3%.

Năm 2024, ACB muốn nhấn mạnh vào phát triển doanh nghiệp lớn và vừa. Nhiều năm qua, ACB cũng dựa vào tăng trưởng mảng bán lẻ, gần 94%, mảng doanh nghiệp vừa và lớn chỉ khoảng 6%. Do đó, thời gian tới còn nhiều dư địa phát triển.

ACB chuyển đổi toàn diện hoạt động kinh doanh, nằm ở mảng KHCN, doanh nghiệp và vận hành. Việc chuyển đổi giúp ACB tăng được cách tiếp cận khách hàng tiềm năng. Việc chuyển đổi bao quát toàn hệ thống, kênh phân phối ACB.

Lợi nhuận quý 1 dự kiến 4,900 tỷ đồng

Kết quả kinh doanh quý 1/2024?

Ông Từ Tiến Phát – Tổng Giám đốc: Kinh tế Việt Nam quý 1 khởi sắc, đặc biệt lãi suất ổn định ở mức thấp. Nhưng có yếu tố không thuận lợi như tỷ giá tăng trên 2%, tăng trưởng tín dụng toàn ngành không tích cực, thị trường bất động sản chưa có khởi sắc.

Tín dụng hợp nhất quý 1 tăng 3.8% so với đầu năm, lên hơn 506,000 tỷ đồng. Huy động hợp nhất tăng 2.1%, lên 493,000 tỷ đồng, tỷ lệ CASA cải thiện từ 22% lên đạt 22.9%.

Lợi nhuận quý 1 dự kiến 4,900 tỷ đồng, mức này có giảm nhẹ, lý do là do trích lập dự phòng. Và quý 1/2023 có khoản thu bất thường từ xử lý nợ.

Mặt bằng lãi suất có thể tăng lại không? Nếu có thì ảnh hưởng kết quả kinh doanh thế nào?

Lãi suất huy động tiếp tục ổn định mức thấp đến cuối năm, có thể tăng nhưng tăng nhẹ.

Lãi suất cho vay duy trì ở mức khá thấp. Ví dụ như doanh nghiệp ở 4.6%, khách hàng cá nhân (KHCN) từ 6-8%, đã hỗ trợ cho khách hàng duy trì kinh doanh.

Cho vay bất động sản, mua nhà sửa nhà?

ACB không tập trung cho vay dự án bất động sản, dư nợ của các nhà phát triển bất động sản tại ACB dưới 2%, không có nợ xấu. Cho vay người mua nhà chiếm 22%, nợ xấu thấp hơn bình quân chung quanh 1%.

Doanh thu Bancassurance?

Năm 2023, doanh số Bancassurance có sụt giảm so với năm trước nhưng ACB vẫn là 1 trong những ngân hàng có vị thế về Bancassurance. Năm 2024 lập kế hoạch Bancassurance bằng với 2023. Khó khăn thời gian tới sẽ đi qua, thị trường bảo hiểm sẽ phát triển lại thúc đẩy tăng trưởng Bancassurance trong các năm tiếp theo.

ACB có ý định tham gia TPDN không?

ACB không đầu tư trái phiếu doanh nghiệp (TPDN) và thời gian tới cũng chưa có ý định mở danh mục. Dù trong TPDN có khoản đầu tư trái phiếu ngắn hạn là hoạt động kinh doanh bình thường tại ACBS nhưng không góp tỷ trọng đáng kể vào ACB.

Chiến lược kinh doanh 3 năm tới?

Ông Trần Hùng Huy – Chủ tịch HĐQT: Tình hình kinh tế có nhiều diễn biến khó lường, đặc biệt là doanh nghiệp SME, do đó chiến lược ACB là tập trung về chất và lượng, các mảng thế mạnh là KHCN và SME.

Song song đó, đẩy mạnh khách hàng lớn, cân bằng các mảng khách hàng cá nhân và doanh nghiệp. Bên cạnh đó, tập trung cho mảng ngân hàng số. Là những trụ cột phát triển trong những năm tới.

Về quản trị, áp dụng chuẩn mực quốc tế đã làm trong những năm qua.

Kết thúc Đại hội, tất cả tờ trình đều được thông qua.

CAT LAM

FILI