Sáng ngày 19/4, Ngân hàng TMCP tổ chức Đại hội đồng cổ đông thường niên năm 2024. Đại hội năm nay sẽ trình nhiều nội dung quan trọng như: Kế hoạch kinh doanh, Kế hoạch chia cổ tức, Phương án tăng vốn điều lệ,…

Theo báo cáo kiểm tra tư cách cổ đông, tính đến 8h25, MB có 1.166 cổ đông đăng ký tham dự ĐHĐCĐ, đại diện cho phần vốn cổ phần 33.347 tỷ đồng, tương đương 63,96% cổ phần có quyền biểu quyết.

Nội dung trình cổ đông có một số thay đổi. Trước đó, ngân hàng dự kiến sẽ bầu Hội đồng quản trị và Ban kiểm soát nhiệm kỳ mới 2024-2029 tại ĐHĐCĐ thường niên. Theo đó, số lượng thành viên trong HĐQT là 11 người, với 1 thành viên độc lập. Số lượng thành viên của Ban Kiểm soát là 5 người.

Tuy nhiên phát biểu tại Đại hội, ông Lưu Trung Thái – Chủ tịch HĐQT MB cho biết tại ĐHĐCĐ hôm nay chưa tiến hành các thủ tục bầu HĐQT, BKS nhiệm kỳ mới. Việc bầu sẽ được thực hiện tại ĐHCĐ trong thời gian sớm nhất, phù hợp với quy định.

Chủ tịch MB Lưu Trung Thái phát biểu tại đại hội

Chia cổ tức tỷ lệ 20%, gồm 5% tiền mặt

Theo văn kiện đại hội, tại phương án phân phối lợi nhuận năm 2023, sau khi trích lập các quỹ, lợi nhuận sau thuế năm 2023 còn lại là gần 14.774 tỷ đồng. Cộng với lợi nhuận còn lại của các năm trước, tổng lợi nhuận sau thuế để lại lũy kế của MB đạt 18.952 tỷ đồng. Ngân hàng dự kiến sử dụng 10.613 tỷ đồng để chia cổ tức cho cổ đông, với hai cấu phần, tổng tỷ lệ 20%.

Thứ nhất, MB sẽ dành 2.653 tỷ đồng để chia cổ tức tiền mặt với tỷ lệ 5%. Thời gian chia cổ tức bằng tiền mặt hiện vẫn chưa được công bố.

Thứ hai, MB cũng dành 7.959 tỷ đồng để chia cổ tức bằng cổ phiếu với tỷ lệ 15%, giúp vốn điều lệ tăng thêm tương ứng. Thời gian thực hiện kế hoạch trên là trong năm 2024, theo chấp thuận của cơ quan chức năng.

Sau khi chia cổ tức, lợi nhuận sau thuế để lại lũy kế của MB là 8.339 tỷ đồng.

Tăng vốn điều lệ lên 61.643 tỷ đồng

Trong năm 2024, ban lãnh đạo MB dự kiến tăng vốn điều lệ thêm hơn 8.579 tỷ đồng. Theo đó, ngoài việc tăng vốn thêm 7.959 tỷ đồng thông qua chia cổ tức bằng cổ phiếu, MB tiếp tục kế hoạch phát hành riêng lẻ thêm 62 triệu cổ phiếu, tương đương mức tăng vốn điều lệ là 620 tỷ đồng. Thời gian thực hiện là từ năm 2024 đến quý II/2025. Trước đó, ngân hàng này đã hoàn tất phát hành riêng lẻ 73 triệu cổ phiếu cho hai cổ đông là SCIC và Viettel.

Sau khi hoàn thành hai kế hoạch tăng vốn trên, vốn điều lệ của MB dự kiến sẽ tăng lên 61.643 tỷ đồng.

Đại biểu và cổ đông MB tham dự ĐH

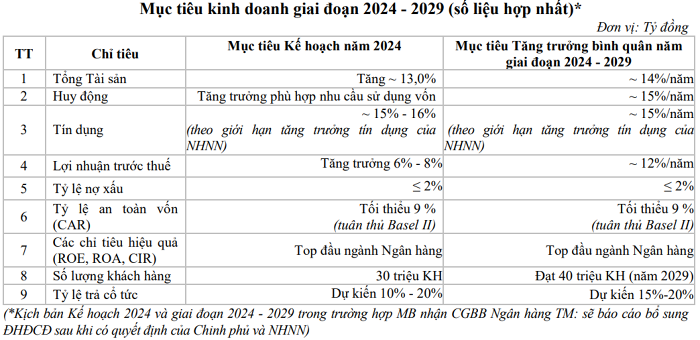

Dự kiến tăng trưởng lợi nhuận năm 2024 đạt 6 – 8%, tổng tài sản cán mốc 1 triệu tỷ đồng

Về kế hoạch kinh doanh, ban lãnh đạo MB dự kiến trình kế hoạch lợi nhuận tương đối khiêm tốn so với mức tăng trưởng 16% của năm 2023.

Cụ thể, ngân hàng dự kiến lợi nhuận trước thuế tăng trưởng từ 6 – 8%. Với mức đạt được trong năm 2023 là 26.306 tỷ đồng, lợi nhuận trước thuế hợp nhất của MB trong năm 2024 dự kiến đạt từ 27.884 tỷ đồng đến 28.411 tỷ đồng.

Về chỉ tiêu tổng tài sản, ngân hàng đặt mục tiêu tăng 13%, tức đạt gần 1,068 triệu tỷ đồng vào cuối năm 2024, trở thành ngân hàng tiếp theo vượt qua cột mốc 1 triệu tỷ sau nhóm Big4.

Tín dụng được dự báo tăng trưởng 15 – 16% trong năm 2024, tùy thuộc theo hạn mức của Ngân hàng Nhà nước (NHNN). Huy động trong năm 2024 tùy thuộc nhu cầu sử dụng vốn.

Về các chỉ số như ROE, ROA hay CIR, ngân hàng dự kiến sẽ thuộc top đầu trong ngành. Tới cuối năm 2024, MB đạt được 30 triệu khách hàng và sẽ cán mốc 40 triệu khách hàng vào năm 2029. Tỷ lệ trả cổ tức năm 2024 dự kiến là 10 – 20%.

Trong giai đoạn từ 2024 đến 2029, MB kế hoạch tài sản sẽ tăng trưởng trung bình khoảng 14%/năm, với tăng trưởng huy động vốn trung bình trong 5 năm tới là 15%/năm.

Về tăng trưởng tín dụng, MB đặt mục tiêu trung bình là 15% mỗi năm. Trong khi đó, tỷ lệ nợ xấu sẽ được kiểm soát dưới 2%, tỷ lệ an toàn vốn tuân thủ Basel II, ở mức tối thiểu là 9%.

Tỷ lệ trả cổ tức trung bình trong 5 năm tới sẽ là 15 – 20%/năm.

Kịch bản này chưa tính đến trường hợp MB nhận chuyển giao bắt buộc ngân hàng thương mại. Nếu có thay đổi, ngân hàng sẽ báo cáo bổ sung ĐHĐCĐ sau khi có quyết định của chính phủ và NHNN.

Nguồn: Tài liệu MB

Đầu tư trụ sở MB ở khu vực phía Nam, miền Trung

Trong đó, ngân hàng dự kiến sử dụng lượng lớn vốn tự có trong năm 2024 tiếp tục nghiên cứu, tìm kiếm để đầu tư trụ sở MB ở khu vực phía Nam, miền Trung và/hoặc các khu vực trọng điểm khác với tổng mức đầu tư thấp hơn 20% vốn điều lệ của MB ghi trong Báo cáo tài chính được kiểm toán gần nhất, phù hợp với chiến lược kinh doanh giai đoạn 2022 – 2026.

Ngoài ra, ĐHĐCĐ sẽ thông qua một số nội dung đáng chú ý như cho phép HĐQT xem xét, chuyển đổi hình thức pháp lý của Ngân hàng MBCambodia, chi nhánh MB Lào. Tại hội nghị nhà đầu tư đầu năm, ngân hàng tiết lộ dự kiến sẽ chuyển một phần vốn của MB Campuchia cho một đối tác chiến lược để tăng năng lực quản trị điều hành.

Toàn cảnh ĐHCĐ MB

Hỏi đáp cổ đông

Ông Lưu Trung Thái, chủ tịch HĐQT MB điều hành phiên thảo luận.

Cổ đông hỏi: vì sao mục tiêu lợi nhuận của MB trong 2024 là tăng 6-8%?

Ông Lưu Trung Thái trả lời, Ngân hàng phân tích năm 2023 NIM toàn ngành giảm sẽ tác động đến 2024 như thế nào. Chúng tôi dự kiến, dự phòng NIM giảm và tăng trưởng tín dụng thấp. Thông thường quý 1 tăng trưởng tín dụng 4-5%, nhưng năm nay không tăng, đến thời điểm này chỉ tăng khoảng 0,23%. Tỷ lệ nợ xấu toàn ngành năm 2023 tăng mạnh do đó áp lực dự phòng nợ xấu tăng lên. Do đó, ban lãnh đạo đề ra phương án an toàn. Năm nay, chúng ta bình tĩnh và chuẩn bị các điều kiện để bền vững hơn trong giai đoạn tới.

Cổ đông hỏi: Đột phá 5 năm tiếp theo là gì?

Ông Lưu Trung Thái: MB sẽ tập trung các nền tảng quan trọng, chuyển đổi số, xây dựng 2 nền tảng quan trọng để phục vụ tập khách hàng quy mô lớn. Đặc biệt tăng khả năng cho vay trên tập khách hàng này. Chúng ta sẽ đầu tư cho công nghệ, củng cố công ty thành viên.

Cổ đông hỏi loạt câu hỏi nóng liên quan dư nợ cho vay với SCB? khẩu vị rủi ro thế nào mà lại cho Novaland vay? Dự kiến xử lý nợ như thế nào? Kết quả kinh doanh quý 1 ra sao? Cho vay với Trung Nam ra sao? Cho vay tín dụng xanh thế nào? Tình hình lãi suất có tăng nữa không? Cho vay khách hàng mua nhà, mua ô tô thế nào?

Ông Lưu Trung Thái trả lời MB không cho vay với SCB, vấn đề này cũng đã được khẳng định nhiều lần.

Ông Phạm Như Ánh, Tổng giám đốc MB cho biết: Năm ngoái MB đã thu hồi nợ được 2.400 tỷ đồng và hiện nay dư nợ không còn nhiều. MB cho vay dựa trên các khoản dự án cụ thể, các khoản vay không đáng lo ngại do MB quản lý rủi ro và tài sản đảm bảo rất chặt chẽ, hơn nữa các vấn đề pháp lý, các dự án ở Novaland cũng đang được giải quyết, tháo gỡ, dự kiến trong quý 2 này. Với nhóm Trung Nam, MB có cho vay 3 dự án điện mặt trời và cả 3 dự án này đều nằm trong Fit 1 và Fit 2 mà nằm ở vấn đề EVN chậm thanh toán. Nói chung dự án của Trung Nam đúng là dòng tiền về chậm, nhưng không ảnh hưởng đến hoạt động liên tục của khách hàng và MB. Đến thời điểm này chưa có nhiều quan ngại.

Ông Lưu Trung Thái trả lời tiếp liên quan tỷ giá và lãi suất: Giai đoạn gần đây sức ép về tỷ giá tăng. Về lãi suất, Chính phủ có yêu cầu ngân hàng giảm lãi suất cho vay. Ngành ngân hàng cũng phải hỗ trợ doanh nghiệp, giảm chi phí vay. Năm 2023, lãi suất cho vay bình quân của MB giảm 1-1,5%. Do đó khi có đánh giá về dao động lãi suất gần đây, chúng tôi thấy lãi suất duy trì như những tháng đầu năm là không dễ. Chúng tôi đánh giá đi ngang hoặc tăng lên về cuối năm. MB sẽ dựa trên dự báo để có sự điều chỉnh kinh doanh, đưa ra quyết định phù hợp.

Ông Lưu Trung Thái trả lời cổ đông

Về hoạt động của công ty con MCredit, ông Lưu Trung Thái cho biết, năm 2023, MCredit vẫn có lãi khoảng 300 tỷ. Tình hình cho vay tiêu dùng năm 2023 là rất khó khăn hầu hết các công ty tài chính đều bị suy giảm lợi nhuận. Năm 2022 MCredit có ROE khoảng 40%, nhưng 2023 chỉ còn 8%, mặc dù MCredit đã hành động trước một bước, là dự báo cho vay tiền mặt khá nhiều rủi ro và chuyển sang cho vay dựa trên dữ liệu, cùng một số đối tác quy mô lớn để kiểm soát chất lượng. Năm 2024, MCredit đang có những điều chỉnh chiến lược, thay vì cho vay tiền mặt thông thường, thông qua con người giảm quyết liệt mà dựa trên nền tảng dữ liệu. MCredit đặt kế hoạch lợi nhuận năm 2024 cao hơn gấp đôi so với năm 2023.

Về kết quả kinh doanh quý 1, ông Phạm Như Ánh, Tổng giám đốc cho biết: Cuối tuần này hoặc đầu tuần sau sẽ công bố kết quả kinh doanh. Dự kiến doanh thu tập đoàn đạt khoảng 12.000 tỷ, lợi nhuận gần 5.800 tỷ đồng. Doanh thu Ngân hàng mẹ đạt hơn 9.700 tỷ đồng, lợi nhuận đạt hơn 5.200 tỷ đồng.

Cổ đông hỏi: Tỷ lệ active của khách hàng, chất lượng khách hàng của MB như thế nào? Khách hàng có dùng MB như ngân hàng giao dịch chính?

Ông Lưu Trung Thái: Để có quy mô khách hàng hiện tại, cơ bản chúng ta phát triển ngân hàng số vì chúng ta chỉ có hơn 10.000 nhân viên thôi. Hiện MB có 15 triệu khách hàng active, tức đạt hơn 60% – là tỷ lệ rất cao. Chúng tôi sẽ tiếp tục có các giải pháp để khách hàng gắn bó với khách hàng. Có những đánh giá khác nhau nhưng 50-60% khách hàng MB đang sử dụng MB là giao dịch chính.

Cổ đông hỏi: MB kỳ vọng CASA năm 2024 và các năm tiếp theo ra sao?

Ông Lưu Trung Thái: CASA cuối năm 2023 của MB là hơn 40%, chúng tôi muốn duy trì tỷ lệ này trong thời gian dài. Việc tăng cường mối quan hệ với khách hàng sẽ giúp CASA duy trì cao.

Cổ đông hỏi: MB có khẩu vị rủi ro khá cao khi đầu tư trái phiếu, có thể do kỳ vọng tăng trưởng cao. Nhưng trong mảng ngân hàng thì có thể thấy nhiều ngân hàng đã có các bài học khi đầu tư sang nhiều mảng khác dẫn đến thâm hụt vốn, ảnh hưởng lợi nhuận lâu dài. Nhìn sang ACB họ kiên quyết không đầu tư trái phiếu. Liệu MB có nên thận trọng hơn?

Về đầu tư trái phiếu, lãnh đạo MB có thấy là việc đầu tư trái phiếu NVL rủi ro hơn so với kỳ vọng ban đầu hay không, đó có phải là sai lầm không?

Ông Lưu Trung Thái: Trái phiếu bản chất là công cụ tài chính có hàng trăm năm nay, là công cụ rất tốt. Quan trọng là trái phiếu nào, của nhà phát hành nào và cách quản lý ra sao. Chúng ta lựa chọn nhà phát hành là khách hàng để đầu tư trái phiếu thay vì cho vay trung dài hạn và quản lý dự án không khác gì cho vay trung dài hạn, đảm bảo dài hạn. Nhưng có điểm mạnh của đầu tư trái phiếu là chúng ta dễ dàng chuyển nhượng. Đối với Novaland, cách thức chúng ta tiếp cận vừa qua tốt là giảm nửa dư nợ và Novaland cũng đang được hỗ trợ pháp lý để tiếp tục dự án. Chúng ta có hàng triệu khách hàng và trên đường đi không tránh khỏi rủi ro, quan trọng là cách chúng ta tiếp cận và xử lý rủi ro như thế nào.

Đại hội thông qua tất cả tờ trình.